Resesyon Endişesi

Kısaca ekonomik durgunluk olarak tarif edilebilecek resesyon konusundaysa piyasa beklentileri ikiye bölünmüş durumda. Resesyon endişesinin altında yatan sebeplerse, parasal genişleme sonrasında sıkı para politikasına geçilmesi ve enflasyon sarmalı olarak tanımlanabilir.

Enerji fiyatlarındaki artış; enflasyon yükselişini zamanla kalıcı hale getirip diğer mal ve hizmetlere de sirayet ederek enflasyon sarmalını oluşturdu. Pandemi döneminde oluşan istihdam açığı kapanmadan, enflasyonun hızla yükselmesi de ekonomi politikalarında değişime neden oluyor. Enflasyonda yaşanan yükselişi yavaşlatmak için uygulanan şahin politikalarsa beklentileri değiştirmeye başladı. İstihdam piyasası denge seviyesine gelmeden, enflasyonda yaşanan yükselişi durdurmak için yapılan faiz artırımlarının ekonomik büyüme oranlarını negatif etkileyebileceği düşüncesi de resesyon ihtimalini ortaya çıkarmış durumda.

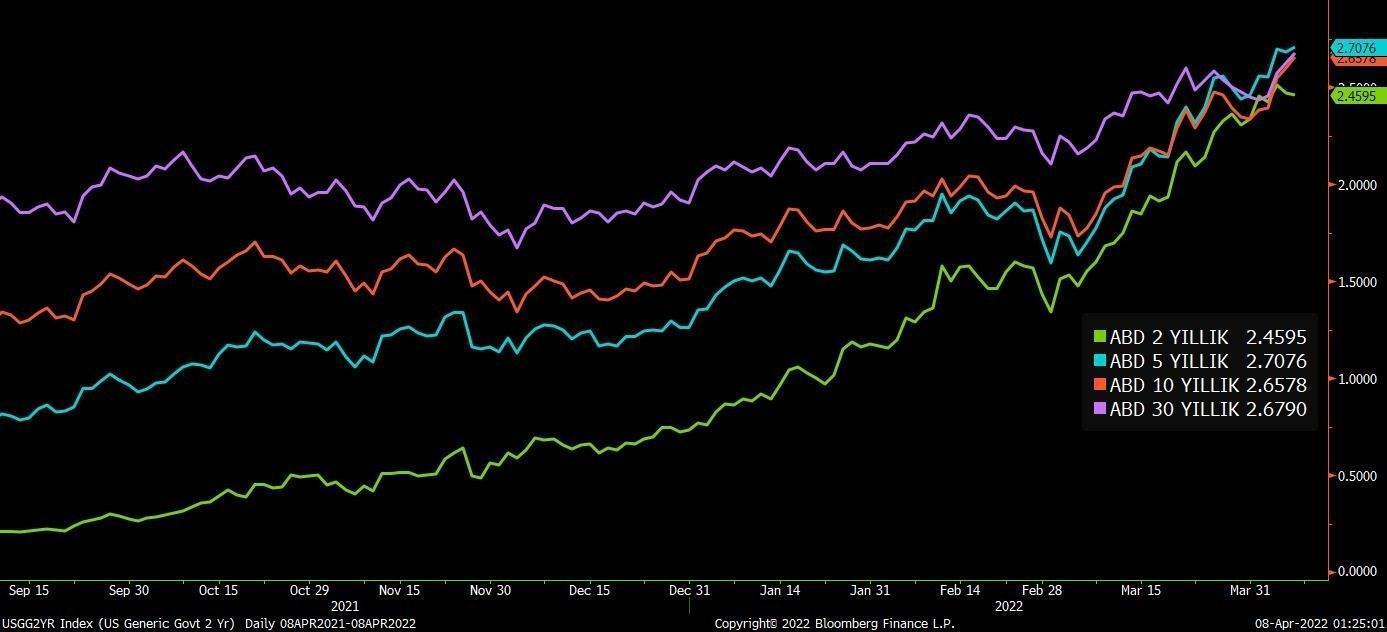

FED’in para politikasını değiştirmesinin ardından kısa vadeli ABD tahvil faizlerinin uzun vadeli faiz oranlarını yakalaması hatta üzerine geçmesi bu haftanın ana gündemini oluşturdu. Birçok ekonomistin resesyon sinyali olarak gördüğü bu tablo karşısında, ABD istihdam piyasasında yaşanan güçlenmeye dikkat çeken ekonomistler ise bardağın dolu tarafından bakıyorlar.

Resesyon endişesinin yaşandığı diğer bir ekonomi olan; Avrupa bölgesinde ise enerji krizi yaşanmasından dolayı ECB ’nin alacağı kararlar ve uygulanacak olan maliye politikaları oldukça kritik konular olarak takip edilecek.

ENFLASYONUN SEYİR DEFTERİ

Pandemi döneminde meydana gelen tedarik krizinin arz kesintisine neden olmasından sonra pandemi dönemimde gerçekleşen devlet yardımlarının, aşıların gelişmesiyle normalleşme sürecinde talebi canlandırması enflasyonun fitilini ateşlemişti. Diğer yandan pandemi sonrasında jeopolitik risklerin yükselmeye başlamasıyla artan kutuplaşma da çip kriziyle başlayan tedarik krizini derinleştirip, ticari faaliyeti yavaşlatarak emtia fiyatlarının yükselmesi de enflasyonist baskıyı artırmıştı. Geçtiğimiz yıl iklim değişikliğinin etkisi ve ulaşımda yaşanan aksamalarla yükselen gıda fiyatları ise bu yıl Rusya – Ukrayna geriliminin tırmanmasıyla artmaya devam etti ve enflasyon oranlarında yaşanan yükselişe destek verdi.

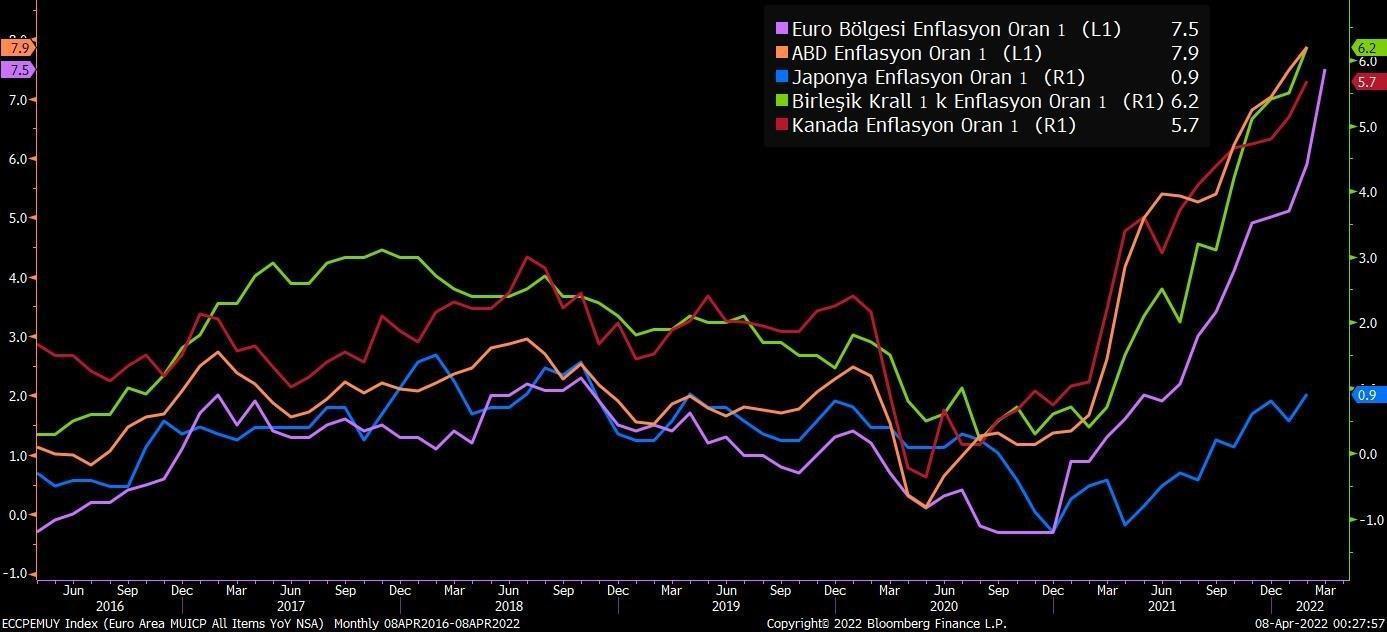

Sevkiyat, üretim ve enerji konularında meydana gelen dengesizliğin körüklediği hızlı enflasyon artışıyla Euro bölgesi enflasyonunun, bir yıl içinde %2’den %7’nın üzerine yükseldiğini gördük. Benzer bir tablo ABD’de de görülmekte, birleşik devletlerde enflasyon oranı son bir yıl içinde hızla yükselerek %2’den %8 sınırına dayandı ve son 40 yılın en yüksek seviyesine yükseldi. Küresel çapta bütün ülkelerde derinden hissedilen enflasyonun artmasına karşın ücret artışlarının enflasyon artış oranlarının gerisinde kalmış olması ise başta gelişmiş ülkeler olmak üzere resesyon ve stagflasyon endişelerinin gün yüzüne çıkmasına neden oldu.

TAHVİL GETİRİLERİ DİKLEŞTİ

Diğer bir önemli gelişme ise tahvil piyasalarında yaşanmakta. FED ’in sıkılaşma hamlesinin ardından kısa vadeli getir eğrisinin ters dönmesi, resesyon endişenin oluşmasına neden oldu. 2 ve 5 yıllık ABD tahvil faizlerinin 10 ve 30 yıllık tahvil faiz oranlarını yakalamış hatta bu hafta içinde üzerine geçmiş olması, yakın vadede FED ’in faiz oranını artırmaya devam edeceğinin göstergesi olarak kabul ediliyor ve kısa dönemli tahvil getirisini dikleştiriyor.

Özellikle geçtiğimiz yılın ortalarında %0,25 seviyelerinde bulunan 2 yıllık ABD tahvil faizinin bu yıl ocak ayından sonra %1’in üzerine geçmesinin ardından son birkaç ayda %2,5 seviyesine kadar çıkmış olması piyasalarda yaşanan endişe ve belirsizliğin en net göstergesi. Kısa vadeli tahvillerin oranlarının uzun vadeli tahvillerin oranlarının üzerine geçmesi, uzun vadede ekonomik büyüme konusunda piyasalarda endişenin oluştuğunun bir göstergesi olarak görülüyor. Son haftalarda 5 yıllık ve 30 yıllık tahvil faizleri 2006'dan bu yana ilk kez tersine döndü, benzer bir görüntü 2 ve 10 yıllık tahviller faizlerinde de yaşandı. Önümüzdeki çeyrek bu tablonun devam etmesi olası bir resesyon fiyatlanması olduğu düşüncesini kuvvetlendirebilir. Bu durum aynı zamanda yatırımcıların gelecekte ekonomik büyümenin daha düşük olmasını beklediklerini de gösteriyor.

ALTIN TALEBİ YÜKSELİYOR

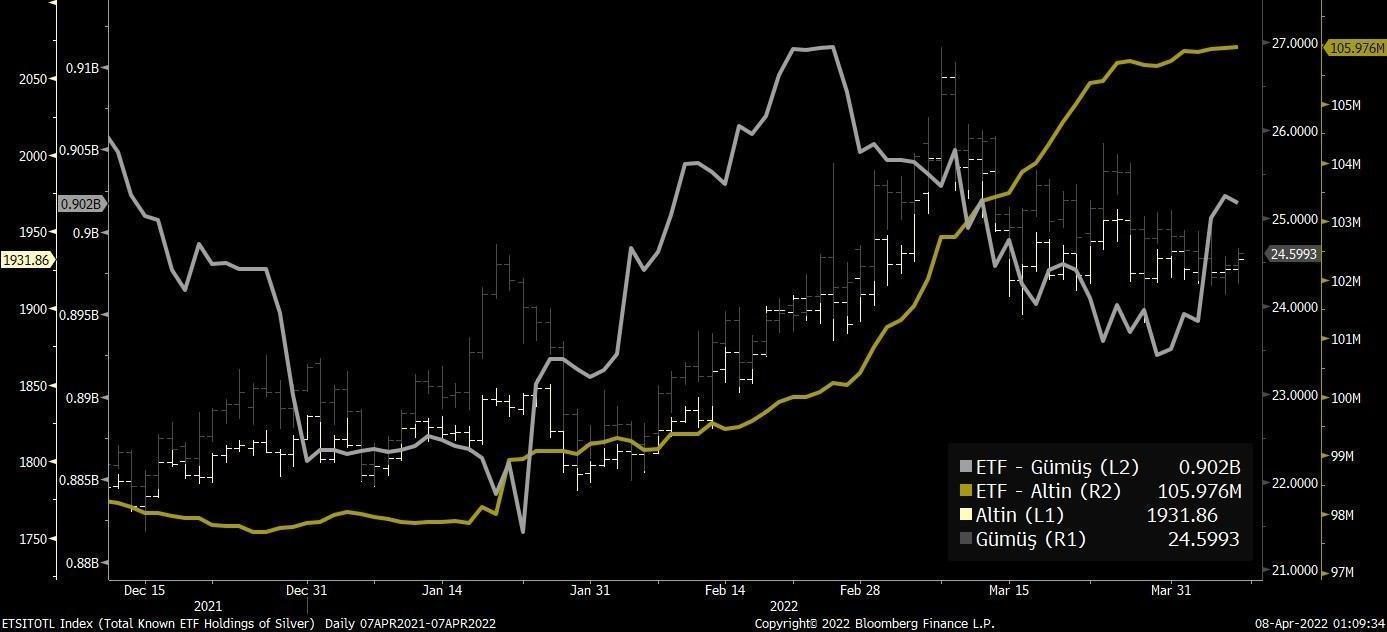

Tahvil faizlerinde yaşanan artışa paralel olarak yükselen dolar endeksi bir yıl aradan sonra ilk kez 100 bölgesine oldukça yakınlaştı. Dolar endeksi için oldukça kritik bir seviye haline gelen 100 bölgesi direnç olarak çalışır ve yatırımcılarda resesyon endişesi artarsa, enflasyonist ortamda güvenli liman olarak görülen altın ve gümüş gibi varlıklara olan talep canlanabilir. Nitekim son aylarda altın ve gümüş yatırım fonlarının alımlarını artırmaya başlaması da yatırımcıların geleneksel yatırım araçlarına yöneldiğini gösteriyor.

Ons altın için 1900 dolar bölgesi oldukça önemli bir destek konumda bulunuyor. İlerleyen süreçte 1970 dolar bölgesinde bulunan direnç seviyesi geçilirse 2040 dolar bölgesine doğru yükseliş hareketi tetiklenebilir. Destek kırılmasında ise 1875 dolar bölgesine kadar geri çekilme görebiliriz.

- BIST

- DOLAR

- EURO

- ALTIN