Alım satım stratejilerinde doğru bilinen yanlışlar - 1

Basit olarak görülen ancak yapılmayan en önemli strateji hatalarından biri de destek ve direnç noktalarının belirlendiği fiyat aralığında pozisyona yanlış yerden germek. Alım pozisyonlarında destek seviyesi üzerine stop koymak veya satımda direnç seviyesinin olduğu yere stop koymak düşülen en büyük yanlış hamlelerdendir. Bu bölümde destek - direnç stratejilerinden bahsetmeden önce bu kavramların tanımını iyi bilmek gerekiyor.

Destek ; gerilemekte olan fiyatların belli bir noktadan itibaren artık daha aşağılara inmemesi ve o seviyeden yoğun bir talep (alım) ile karşılaşmasıdır. İşte fiyatın gerilemesinde yoğun olarak talep ile karşılaşılmak üzere gerilemenin sona erdiği noktamız, destek noktasıdır. Direnç ise ; yükselmekte olan fiyatların belli bir noktadan itibaren daha yukarı çıkamayarak, o seviyenin yoğun bir arz (satış) ile karşılaşmasıdır. İşte fiyatın yükselmesinde yoğun olarak satış ile karşılaşarak, daha ileri gidemediği son nokta, direnç noktasıdır.

1) Destek Stratejisi

Grafikte görüldüğü üzere fiyatlar belli bir noktaya kadar gerileyip o seviyenin altına gelememekte ve yükselişe geçmektedir . Dolayısıyla yatırımcı bu seviyeye yakın yerleri alıma uygun yerler olarak görmeli ve bu seviye üzerinde alıcı olması gerekir. Grafikte 1 nolu bölümde alım seviyesi olarak görülebilir ancak oranın henüz güçlü bir destek noktası olduğunu bilmiyoruz. Fiyatlar ikinci defa aynı seviyeye gelip daha da aşağı gelemiyorsa burası bize güçlü bir destek noktası olduğu sinyalini veriyor. Bu sebeple 2 nolu bölüm bizim işleme girmemiz için uygun bir nokta gibi gözüküyor. 2 nolu bölümde biz, bu seviyenin daha önce denendiğini ve geçilemediğini biliyoruz ve tekrar yükselişe geçebilecek beklentisiyle buradan alıma giriyoruz. Alıma girdiğimiz yerde aşağı yönlü kırılma olasılığına karşı yani aldığımız yerden fiyatların aşağı doğru gitme ihtimaline karşı stop noktamızı ‘’destek seviyesinin altına’’ koyuyoruz. Stop aralığı konusunda alım seviyesinin 30-40 pips kadar aşağısı uygun olabilir ancak karımızı alacağımız seviye aralığını geçmemesi gerekiyor. Yani eğer aldığımız seviyenin 40 pips aşağısına stop koyuyor isek en bu aralık kadar da bir kar hedefimizin olması gerekiyor.

Stratejimiz 2 nolu bölümden sonra da başarılı bir şekilde 5 nolu bölüme kadar devam ediyor. 3-4 ve 5 nolu bölümde aynı stratejiye devam ediyoruz ve destek seviyesi olarak belirlediğimiz bölgenin üzerinde alıcı kalmaya dikkat ediyoruz. Elbette piyasa doğası gereği fiyatlar sonsuza kadar böyle gitmeyecek. Teknik analizin çıkış noktası olarak görülen ‘’tarih tekerrürden ibarettir’’ sözüne bağlı kalarak geçmişte olan bir şeyin devam edeceği beklentisini satın alıyoruz. 6 nolu bölüme geldiğimizde ise yine destek noktasına yakın bir yerden alıma girip stop seviyemizi destek noktasının altı olarak belirliyoruz. Fakat grafikte de görüldüğü üzere güçlü destek noktası aşağı yönlü kırılıyor ve fiyatlardaki satış baskısı artıyor. Bu noktada pozisyonumuz, belirlediğimiz stop noktasında zararla kapanıyor. Önceki fiyatlamalarda yani 2-3-4 ve 5 nolu bölümde pozisyonlarımızı karlı olarak kapattığımız için son işlemdeki zararımız totalde bizi fazla etkilemiyor. Stoplandığımız seviye bize yeni bir fırsat daha veriyor. Destek seviyesinin aşağı yönlü kırılmasıyla satış baskısının artabileceğini biliyoruz. Bu sebeple grafikte de görüldüğü üzere stoplanılan seviyeden fiyatların aşağı yönlü gidebileceği beklentisiyle bu sefer satış pozisyonuna giriyoruz. (6 nolu bölüm) Bu seviyeden girdiğimiz satış pozisyonun stop noktası ise kırılan destek noktasının üzeri olması gerekiyor. Çünkü destek noktası kırılabilir ancak fiyatlarının kesinlikle aşağı yönlü gideceğinin bir garantisi yok. Fiyatlar tekrardan destek noktasını bu sefer aşağıdan yukarı doğru kırabilir ve satış pozisyonumuzu ciddi zarar sokabilir. Bu sebeple sat pozisyonuna girdiğimiz noktada stop seviyesi yukarı da kırılan destek noktasının hemen üzerine koyuyoruz ve bu seviye altında satış pozisyonumuzu koruyoruz. Grafikte de görüldüğü üzere son pozisyonumuzda sat pozisyonu olarak değiştiriyoruz karlı olarak kapatıyoruz.

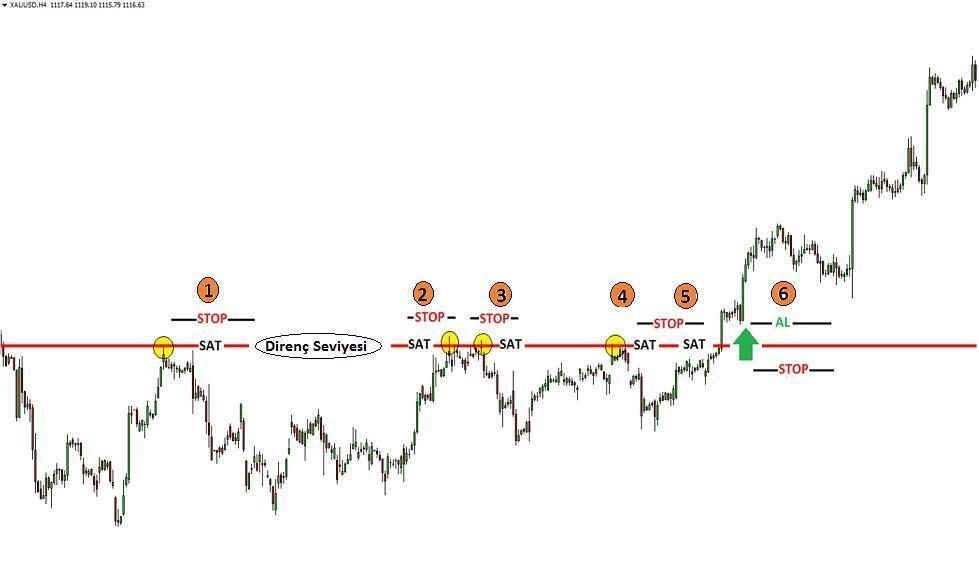

2) Direnç Stratejisi

Grafikte görüldüğü üzere fiyatlar belli bir noktaya kadar yükselip o seviyenin üstüne çıkamamakta ve düşüşe geçmektedir. Dolayısıyla yatırımcı bu seviyeye yakın yerleri satıma uygun yerler olarak görmeli ve bu seviye altında satıcı olması gerekir. 1 nolu bölümde fiyatların direnç seviyesini aşamayacağını düşünüyoruz ve bu seviyeye yakın yerden satış pozisyonuna giriyoruz. Girdiğimiz pozisyonda fiyatların direnç seviyesini kırma ihtimaline karşı stop noktamızı bu sefer satışa girilen seviyenin veya direnç seviyesinin üzerine koyuyoruz. Bu stratejimizi karlı kapattıktan sonra 2-3 ve 4 nolu bölümde de aynı stratejiyi uyguluyoruz ve toplamda 4 pozisyondan da karlı çıkıyoruz. 5 nolu bölüme geldiğimizde ise aynı beklentiyle tekrar satış pozisyonuna giriyoruz fakat fiyatlar kritik direnç noktasını yukarı yönlü kırıyor ve pozisyonumuzun zararla kapanmasına yol açıyor. Önceki fiyatlamalarda yani 1-2-3 ve 4 nolu bölümde pozisyonlarımızı karlı olarak kapattığımız için son işlemdeki zararımız totalde bizi fazla etkilemiyor.

Stoplandığımız seviye bize yeni bir fırsat daha veriyor. Direnç seviyesinin yukarı yönlü kırılmasıyla yükselişlerin artabileceğini biliyoruz. Bu sebeple grafikte de görüldüğü üzere stoplanılan seviyeden fiyatların yukarı yönlü gidebileceği beklentisiyle bu sefer alış pozisyonuna giriyoruz. (6 nolu bölüm) Bu seviyeden girdiğimiz alış pozisyonun stop noktası ise kırılan direnç noktasının altı olması gerekiyor. Çünkü direnç noktası kırılabilir ancak fiyatlarının kesinlikle yukarı yönlü gideceğinin bir garantisi yok. Fiyatlar tekrardan direnç noktasını bu sefer yukarıdan aşağı doğru kırabilir ve alış pozisyonumuzu ciddi zarar sokabilir. Bu sebeple al pozisyonuna girdiğimiz noktada stopu yukarı da kırılan direnç noktasının hemen altına koyuyoruz ve bu seviye altında alım pozisyonumuzu koruyoruz. Grafikte de görüldüğü üzere son pozisyonumuzda al pozisyonu olarak değiştiriyoruz karlı olarak kapatıyoruz.

- BIST

- DOLAR

- EURO

- ALTIN